به گزارش برداشت روز، به نقل از روابط عمومی ایمپاسکو، از ابتدای سال تاکنون، قیمت لحظهای طلا تنها ۶ درصد افزایش داشته که در مقایسه با بازدهی دو رقمی و نزدیک به رکوردی که در ماه می شاهد بودیم، کاملا نزولی است. همچنین در مقایسه با بازار سهام که اتفاقا عملکردی ضعیف داشته است، باز هم عملکرد بازار طلا بسیار ضعیف است. به عنوان مثال، شاخص اساندپی۵۰۰ از ابتدای سال تاکنون ۱۶.۱ درصد سود داشته و شاخص نزدک در عملکردی قابل توجهتر به سود ۲۷ درصدی رسیده است.

(نمودار نوسان قیمت طلا از ابتدای سال تاکنون)

واضح است که باید در این مسیر اتفاقی افتاده باشد که باعث شده طلا مانند قبل سودآور نباشد و اکنون این سوال مطرح میشود که آیا شمش یک سرمایهگذاری ارزشمند باقی میماند یا محبوبیت آن تا حدودی کاهش یافته است؟

صادقانه باید گفت پاسخ به این سوال تا حدودی به چارچوب زمانی سرمایهگذاری بستگی دارد. همانطور که اینوستوپدیا اشاره میکند، طلا همچون سهام و اوراق قرضه، دارایی بدون ریسک نیست و بنابراین قیمت آن بسته به عوامل متعددی در اقتصاد جهانی در نوسان است.

نقش طلا در پرتفوهای سرمایهگذاری

نخست آنکه، طلا همواره به عنوان یک سرمایهگذاری امن در نظر گرفته میشود، به این معنا که قرار است زمانی که بازارها در حال نزول هستند به عنوان یک پناهگاه امن عمل کند، زیرا قیمت طلا به طور معمول با قیمتهای بازار هماهنگ نیست.

در نتیجه، طلا نیز میتواند یک سرمایهگذاری ریسک پذیر محسوب شود، چرا که تاریخ نشان داده زمانی که بازارهای دیگر صعودی میشوند، بازار طلا نزولی میشود. سرمایهگذاران معمولا زمانی به طلا روی میآورند که ترس در بازار وجود دارد و انتظار دارند قیمت سهام کاهش یابد و بنابراین به یک معنا، طلا نیز میتواند یک سرمایهگذاری فرار باشد.

دوم آنکه طلا یک دارایی درآمدزا نیست. برخلاف سهام و اوراق قرضه، بازده آن کاملا بر اساس افزایش قیمت است. علاوه بر این، سرمایهگذاری در طلا هزینههای منحصر به فردی دارد. از آنجایی که طلا یک دارایی فیزیکی است، به هزینههای ذخیره سازی و بیمه هم نیاز دارد.

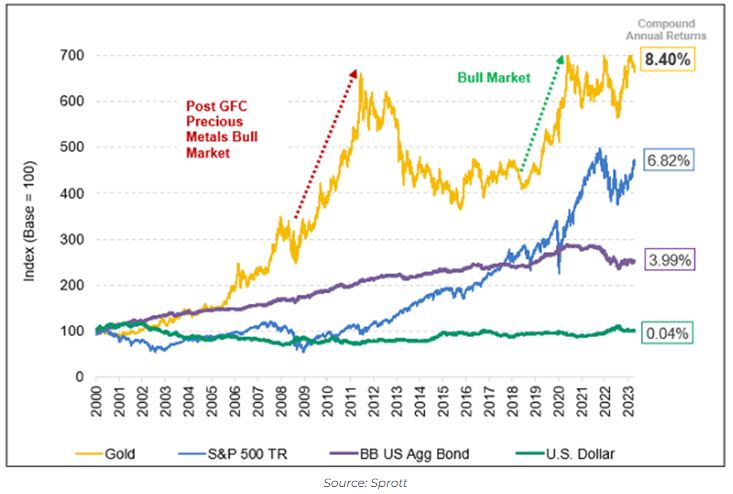

(نمودار قیمت طلا در مقایسه با اوراق قرضه و بازار سهام)

به عنوان مثال از سال ۱۹۹۰ تا ۲۰۲۰ قیمت طلا حدود ۳۶۰ درصد افزایش یافت، اما این رقم به راحتی با افزایش ۹۹۱ درصدی ثبت شده توسط میانگین صنعتی داوجونز در همان دوره قابل جبران است. با این حال، اگر اکنون به دوره ۱۵ ساله از ۲۰۰۵ تا ۲۰۲۰ نگاه کنیم، قیمت طلا ۳۳۰ درصد افزایش یافته در حالی که در همان دوره، شاخص داو جونز تنها ۱۵۳ درصد افزایش یافت.اگر تنها سالهای ۲۰۲۱ و ۲۰۲۲ را در نظر بگیریم، با افزایش نااطمینانی ژئوپولتیکی و افزایش تورم در سراسر جهان، طلا نسبت به سهام عملکرد بهتری داشته است.

بنابراین در بلند مدت، به نظر میرسد که بازار سهام نسبت به طلا سه برابر بهتر عمل میکند اما در افقهای زمانی کوتاهتر، ممکن است طلا برنده شود. در واقع، اگر بازه زمانی دهه ۱۹۲۰ تا امروز را در نظر بگیریم، بازده قابل توجه بازار سهام نیز از بین میرود.

در مورد اوراق قرضه، متوسط نرخ بازده سالانه اوراق قرضه شرکتی درجه سرمایهگذاری از دهه ۱۹۲۰ تا سال ۲۰۲۰، حدود ۵ درصد است. این مساله نشان میدهد که طی سی سال گذشته، اوراق قرضه شرکتی حدود ۳۳۰ درصد مشابه طلا بازدهی داشته است. همانطور که در نمودار بالا نشان داده شده، طی یک دوره ۱۵ ساله بازده اوراق قرضه کمتر از سهام و طلا بوده است.

از دیدگاه تاریخی، همانطور که اینوستوپدیا اشاره میکند، بازده طلا بسته به دوره زمانی مورد بررسی متفاوت است. از ژانویه ۱۹۷۱ (زمانی که دلار به طلا پیوند خورد) تا دسامبر ۲۰۱۹، طلا میانگین بازده سالانه ۱۰.۶ درصدی داشت. در همین بازه، سهام جهانی ۱۱.۳ درصد بازدهی داشته است.

اما اگر تنها در مورد قرن بیست و یکم صحبت کنیم، فلز زرد عملکردی استثنایی در مقایسه با نمونههای معمول خود داشته است، با دو بازار صعودی قابل توجهی که در سالهای آخر دهههای ۲۰۰۰ و ۲۰۱۰ شروع شد.

(نمودار عملکرد بازارهای سرمایهگذاری و عملکرد درخشان طلا در قرن بیست و یکم)

دلایل عملکرد ضعیف طلا

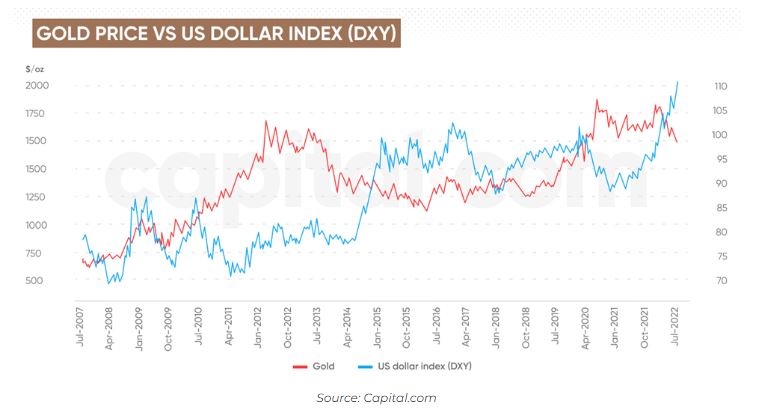

با این وجود، نمیتوان انکار کرد که طلا عملکرد نسبتا ضعیفی داشته است که به سال گذشته بازمیگردد. ریچارد بومن تحلیلگر سهام و نویسنده در نشریه سیمپلی وال استریت به دو دلیل اصلی برای این موضوع اشاره میکند: اولا طلا بر اساس دلار آمریکا قیمت گذاری میشود بنابراین زمانی که دلار قوی است – همانطور که در بخش اعظمی از سال ۲۰۲۲ بوده است – طلا نسبتا ضعیف به نظر میرسد. همچنین به همین دلیل است که دلار اغلب به عنوان پناهگاه امن جایگزین طلا در نظر گرفته میشود.

(نمودار قیمت طلا در برابر شاخص دلار)

ثانیا، نرخهای بهره بالاتر نگهداری موقعیتهای اهرمی را پرهزینهتر کرده و با کاهش قیمتها، زیانهای بیشتری ایجاد میشود. طلا در سال ۲۰۲۰ زمانی که بانکهای مرکزی برنامههای تسهیل کمی را آغاز کردند (که منجر به افزایش عرضه پول شد) و بار دیگر در سال ۲۰۲۲ که روسیه به اوکراین حمله کرد، به شدت افزایش قیمت داشت و پس از آن بار دیگر تورم روند افزایشی در پیش گرفت.

به گفته بومن احتمالا بسیاری از این خریدها با اهرم زمانی انجام که نرخها بسیار پایین بود. با کاهش قیمت طلا، این موقعیتها دچار ضرر شدند (که با اهرمهای مالی بزرگتری همراه شد) در حالی که هزینه مالکیت موقعیتها به دلیل نرخهای بالاتر افزایش یافت.

در واقع، ما شاهد افزایش نرخ بهره توسط بانکهای مرکزی جهانی با سریعترین سرعت در تاریخ مدرن بودیم، روندی که برای جلوگیری از تورم در پیش گرفته شد. در ایالات متحده، سیاستهای انقباضی بانک مرکزی باعث تقویت دلار شد که به نوبه خود ارزش شمش را به عنوان یک محافظ تورم محبوب سرکوب کرده است.

برایان گلد، رییس بخش معاملات استرالیا در وبگاه کپتیال در این باره نوشت: مشکل در حال حاضر این است که تورم به شدت از کنترل خارج شده و بانکهای مرکزی مجبور به افزایش نرخهایی هستند که در یک عمر ندیدهایم. اگر به طلا در برابر دلار آمریکا نگاه کنید، ما در سال ۲۰۱۸ به اوج رسیدیم و بازار از آن زمان به عقب بازگشته است روندی که بسیار چشمگیر به نظر میرسد و امسال طلا در برابر دلار روند کاهشی داشته است.

همچنین به گفته پییرو سینگاری تحلیلگر فارکس و بازارهای کالایی در وبگاه کپیتال، قیمت طلا به بازده واقعی خزانهداری آمریکا یا بازده خالص تورم مورد انتظار مرتبط است.

(نمودار قیمت طلا در برابر اوراق قرضه ده ساله خزانهداری آمریکا)

سینگاری عنوان میکند: وقتی بازده واقعی ایالات متحده افزایش مییابد، ارزش طلا کاهش یافته و بالعکس، چرا که بازده مورد انتظار واقعی بالاتر از دارایی مطمئنی مانند اوراق قرضه خزانهداری ایالات متحده، تقاضای سرمایهگذاری در داراییهای بدون بازده مانند طلا را کاهش میدهد.

به عبارت دیگر، وقتی سرمایهگذاران تصور میکنند که فدرال رزرو به افزایش شدید نرخ بهره ادامه میدهد و در کاهش تورم موفق خواهد بود، این محیط مناسبی برای طلا نیست چرا که اوراق خزانهداری بازده نسبتا جذابتری در این شرایط ارائه میکنند.

با این حال، وقتی بازار بر این باور است که تورم نمیتواند به میزان قابل توجهی کاهش یابد، حتی در صورت افزایش نرخهای بهره – چرا که ممکن است به عوامل جانبی عرضه مانند بحران انرژی که بانکهای مرکزی کنترل کمی بر آن دارند یا اصلا کنعترلی ندارند وابسته باشد – طلا به نقطه اول باز خواهد گشت.

سینگاری توضیح میدهد که وقتی مردم نگران از دست دادن ارزش واقعی داراییهای امن خود مانند پول نقد و اوراق قرضه دولتی ایالات متحده هستند، به دنبال ایمنی در فلز گرانبها هستند. زمانی که اتنظارات تورمی سریعتر از بازده اسمی افزایش مییابد، ارزش این داراییها روند نزولی در پیش خواهد گرفت.

عامل دیگری که باید در نظر گرفت این است که طلا با رقابت داراییهای دیجیتال به رهبری بیتکوین مواجه است که تا حدودی پویایی بازار را تغییر داده است. بومن از سمپلی وال استریت در این باره توضیح میدهد: بعضی از سرمایههایی که ممکن است قبلا به سمت طلا میرفتند، اکنون به بیتکوین گره خوردهاند که این شرایط حتی نسبت به قبل بدتر هم شده است.

لازم به ذکر است که از زمان ظهور بیتکوین یعنی ۱۵ سال قبل، عملکرد بسیار بهتری از سایر داراییها از جمله طلا داشته است.

روند سرمایهگذاری طلا

از لحاظ تاریخی، سرمایهگذاران طلا میخرند تا یک سبد داراییهای چندگانه را متنوع کنند تا ریسک و بازده را هموار کرده و زیان کلی را در هنگام سقوط سهام، اوراق قرضه، املاک و مستغلات و سایر داراییها کاهش دهند. همانطور که قبلا مشخص کردیم، این استراتژی با دید بلندمدت بهتر عمل میکند.

خرید شمش یا سکه یکی از راههای قرار گرفتن در معرض طلا است اما هزینههای ذخیره سازی وبیمه میتواند گران باشد. یکی دیگر از راههای در اختیار داشتن فیزیکی طلا، خرید جواهرات است اگرچه تقاضای آن از سال ۲۰۲۱ با ضعف در بازارهای کلیدی مانند چین کاهش یافته است.

بر اساس دادههای شورای جهانی طلا، مصرف جواهرات در سال ۲۰۲۲ کاهش یافت و با کاهش ۳ درصدی به ۲ هزار و ۸۶ تن رسید. با این حال، در سه ماهه اخیر علیرغم فضای بالاتر قیمت طلا، مصرف جواهرات نسبت به سال گذشته بهبود اندکی داشته است.

از سوی دیگر، تقاضا برای شمش و سکه طلا در سال گذشته ۲ درصد افزایش یافت و به هزار و ۲۱۷ تن رسید و تا نیمه اول سال ۲۰۲۳ همچنان قوی بود. رشد تقاضا برای دو فصل اول سال به ترتیب به ۶ و ۵ درصد رسید.

به طور کلی خرید طلای فیزیکی به سرمایهگذاران انعطاف پذیری میدهد تا در صورت نیاز آن را دوباره بفروشند، اگرچه هیچ تضمینی وجود ندارد که سرمایهگذاران هنگام فروش همان قیمت بازار را دریافت کنند. همچنین طلای فیزیکی در زمان نگهداری بازدهی ندارد.

برای سرمایهگذارانی که به دنبال اجتناب از مشکلات و معایب مالکیت طلای فیزیکی هستند، دو گزینه دیگر وجود دارد که میتوانند در معرض مستقیم این فلز قرار بگیرند: ۱- خرید سهام در صندوق قابل معامله در بورس ETF که قیمت طلا را تکرار میکند و ۲- معاملات آتی طلا و اختیار معامله در بازار کالا.

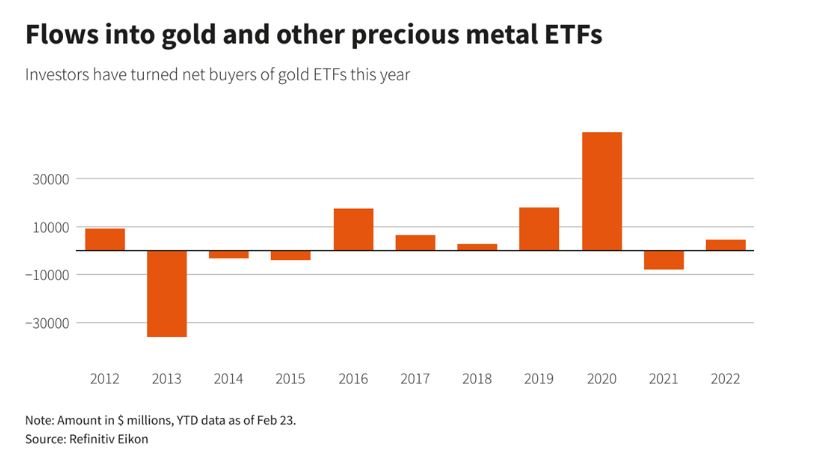

صندوقهای قابل معامله میتوانند ورود نقدینگی و کم هزینهتر به بازار طلا را برای سرمایهگذاران فراهم کنند. به عنوان مثال، سهام طلای اسپیدیآر یکی از قدیمیترین صندوقهای قابل معامله در نوع خود است و میتوان آن را در هر زمانی در طول روز معاملاتی خرید و یا فروخت. هر سهم GLD نشان دهنده یک دهم اونس طلا است.

در سال ۲۰۲۰، صندوقهای سرمایهگذاری با پشتوانه طلا مانند GLD دو سوم جریان خالص ورودی جهانی را برای تقاضای سرمایهگذاری در این فلز گرانبها به خود اختصاص دادند. در آن سال، ورودی صندوق قابل معامله طلا به ۴۷.۵ میلیارد دلار رسید که تقریبا دو برابر رکورد قبلی ثبت شده در سال ۲۰۱۶ بود. با این حال، سرمایهگذاری در صندوقهای قابل معامله طلا در دو سال تقویمی اخیر کاهش یافت و ضعف بازار طلا را برجسته کرد.

(نمودار جریان ورودی به صندوقهای قابل معامله طلا و دیگر فلزات گرانبها)

برای سرمایهگذاران با تجربهتر که نمیخواهند سرمایه زیادی را به خطر بیندازند، میتوان گزینههای معاملات آتی طلا یا حتی گزینههای صندوقهای قابل معامله طلا در نظر گرفت. این قراردادها حق خرید یا فروش یک دارایی (در این مورد طلا) را با قیمتی مشخص برای مدت معینی نشان میدهد.

وضعیت خرید سهام طلا چگونه است؟

یک گزینه آخر اما پرخطرتر نیز وجود دارد – خرید سهام معدن طلا. در مقایسه با وجوه دارای پشتوانه طلا، عملکرد یک معدنکار نه تنها به قیمت طلا، بلکه به شهرت شرکت، هزینههای تولید، ذخایر و نتایج اکتشافی نیز بستگی دارد.

البته یکی از راههای به حداقل رساندن ریسک این است که شرط خود را روی بیش از یک سهام یا بهتر است بگوییم سبدی از سهام معدنکاری پوشش دهید. مانند قیمت طلا، صندوقهای قابل معاملهای وجود دارند که عملکرد شرکتهای استخراج طلا را دنبال میکنند.

بزرگترین و محبوبترین آنها جی دی ایکس GDX است که به سرمایهگذاران اجازه میدهد تا با برخی از بزرگترین شرکتهای استخراج طلا در جهان مانند نیومونت و باریک آشنا شوند. سرمایهگذاران با تحمل ریسک بالاتر میتوانند جیدیایکس جونیور GDXJ را هم در نظر بگیرند که در سرتاسر جهان در سهام استخراج طلا با سرمایه کوچک و متوسط سرمایه گذاری میکند.

(نمودار روند سهام شرکتهای معدنی طلا در بازههای ۳، ۵ و ۱۰ ساله)

به گفته جان هاتاوی و شری کارگوتکار از صاحبنظران این حوزه، بزرگترین دلیل عملکرد ضعیف سهام طلا این اتفاق نظر ضمنی است که قیمت طلا در نقطه کنونی ۲ هزار دلار در هر اونس پایدار نیست.

گزارش آنها به کاهش قیمت طلا پس از سال ۲۰۱۱ اشاره میکند که این صنعت را محکوم به بازدهی پایینتر از سرمایه برای پنج سال آینده کرد که منجر به کاهش شدید هزینههای صنعت معدن طلا بین سالهای ۲۰۱۵ تا ۲۰۲۱ شد.

بر اساس یک روند تاریخی، دیدگاه سطحی این است که وقتی قیمت فلز زرد به عدد جادویی ۲ هزار دلار در هر اونس نزدیک میشود، پتانسیل صعود بیشتر از بین میرود و سیگنالی برای شروع موقعیتهای فروش کوتاه میدهد. بر اساس تورم تعدیل شده، قیمت طلای ۲هزار دلاری امروز ۳۰ درصد کمتر از اوج قیمتهای سال ۲۰۱۱ و ۵۰ درصد کمتر از اوج قیمت ۸۰۰ دلار در هر اونس سال ۱۹۸۰ است. تثبیت قیمتهای اسمی این واقعیت را نادیده میگیرد که واقعیتهای اقتصاد کلان باید به نفع طلا به طور قابل توجهی بهبود یابد.

به عبارت سادهتر، سهام معادن طلا به صورت نسبی و مطلق کمتر از آن چیزی که باید، ارزش گذاری شده است. همانطور که در جدول زیر نشان داده شده است، سهام استخراج طلا چندین برابر کمتر از شاخص اساندپی۵۰۰ و با سودآوری بیشتر و اهرم کمتر معامله میشود.

چه نتیجهای میتوان گرفت؟

عملکرد نسبتا ضعیف طلا در ماههای اخیر بیشتر بازتاب کنترل تورم و گرایش اقتصاد جهانی از رکود است. به هر حال، شمش بهترین پوشش در برابر رکود و تورم محسوب میشود.

با این حال، صرفا به این دلیل که طلا به عنوان یک دارایی سرمایهگذاری، میتواند در درازمدت تنوع ایجاد کند، ارزشی وجود دارد که باید به آن توجه کرد. همچنین بسیاری از ابزارهای مرتبط با فلز میتوانند به ردیابی یا گمانه زنی در مورد قیمتها کمک کنند یا بازدهی بسیار بالاتر را اما با افزایش نوسانات ارائه دهند.

با نگاهی به آینده، هنوز احتمال مشخصی وجود دارد که طلا یک بار دیگر فوران کند و بالاترین رکوردهای جدید را به ثبت برساند. دلیل آن هم تضعیف تدریجی دلار آمریکا با کاهش تورم خواهد بود.

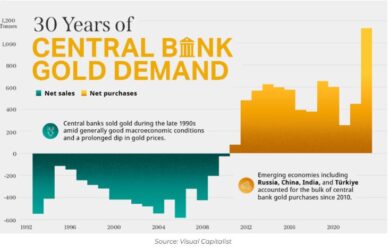

همانطور که در نمودار زیر نشان داده شده تفاوت آشکاری بین نحوه رویکرد بانکهای مرکزی جهانی به طلا در دهه ۱۹۹۰ و اوایل دهه ۲۰۰۰ در مقابل سالهای پس از بحران مالی ۲۰۰۸-۲۰۰۷ وجود دارد.

(نمودار تقاضای طلای بانکهای مرکزی در سی سال)

از سال ۲۰۱۰، بانکهای مرکزی سالانه از فروشنده خالص تبدیل به خریدار طلا شدهاند. در سال ۲۰۲۲، بانکهای مرکزی بالغ بر هزار و ۱۳۶ تن طلا به ارزش ۷۰ میلیارد دلار به ذخایر خود اضافه کردند که بیشترین رکورد از سال ۱۹۵۰ بود.

تقاضای قوی بانکهای مرکزی در سال جاری نیز ادامه داشت. رقم خرید طلا در نیمه اول سال ۲۰۲۳ نیز با وجود سه ماه فروش خالص متوالی در ماه مارچ تا می، رکوردی به ثبت رساند. خریدها از آن زمان افزایش یافته و به گفته شورای جهانی طلا، به نظر میرسد آخرین دادهها از دیدگاه ما حمایت میکند که روند خرید طولانی مدت همچنان پابرجاست.